Как вы видите, со второй половины прошлого года экономический спад распространился на область чипов, что привело к резкому падению спроса. В сочетании с геополитическими и другими факторами падение глобальных полупроводников ускорилось. С одной стороны, производительность чип – компаний резко упала, завод Jingyuan также скорректировал инвестиции; С другой стороны, чтобы сэкономить деньги, глобальные технологические компании, включая полупроводниковые компании, начали новую волну увольнений.

Таким образом, “жить” стало ключевым словом для всей полупроводниковой промышленности. Все также соединяют свои трюки, чтобы пережить эту “зиму”.

Мы чувствуем холод в отчетах почти всех полупроводниковых компаний и их прогнозах на будущее.

По данным Ассоциации полупроводниковой промышленности (SIA), глобальные продажи полупроводниковой промышленности в январе 2023 года составили 41,3 миллиарда долларов США, что на 5,2 процента меньше, чем 43,6 миллиарда долларов США в декабре 2022 года, и на 18,5 процента меньше, чем общий объем продаж в январе 2022 года в размере 50,7 миллиарда долларов США. Среди них продажи в материковом Китае, который является мировым центром производства электронного оборудования, упали еще более тревожно на 31,6% по сравнению с аналогичным периодом прошлого года.

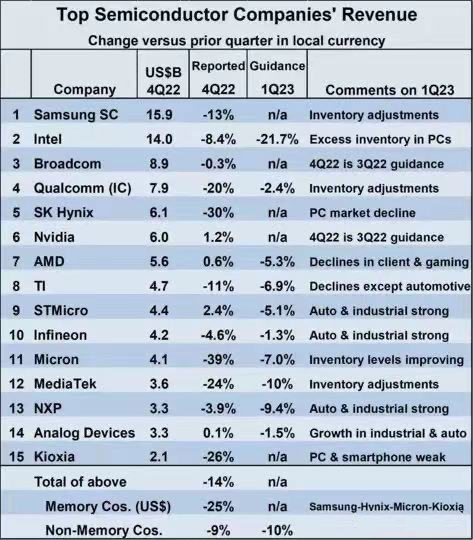

Статистика WSWT показывает, что спад, начавшийся в конце прошлого года, продолжал распространяться в первом квартале этого года. Как показано на рисунке ниже, доходы 15 крупнейших поставщиков полупроводников в четвертом квартале 2022 года снизились на 14% по сравнению с третьим кварталом 2022 года. Наибольшее снижение было отмечено в компаниях по хранению, где оно составило 25%; Компании, не имеющие памяти, упали на 9%. Только 4 из 15 компаний (Nvidia, AMD, STMicroelectronics и Analog Devices) продемонстрировали небольшой рост выручки, который колебался от 0,1% до 2,4%.

В первом квартале 2023 года перспективы ведущих компаний в целом мрачны. Полупроводниковый сектор обычно слабеет в первом квартале этого года, но большинство компаний ожидают, что он будет слабее обычного в первом квартале 2023 года. Как видно из данных девяти компаний, не имеющих памяти, которые дают рекомендации по доходам в первом квартале 2023 года, все они ожидают снижения, средневзвешенное снижение на 10%. Среди них Intel наиболее пессимистична, ориентируясь на снижение на 22%.

Из этого видно, что спад продаж становится самой большой проблемой. Что касается оборудования, соответствующая статистика также не идеальна. Возьмем, к примеру, материковый Китай, который в последние годы является самым покупательным.

В марте импорт оборудования для производства полупроводниковых передних дорожек в материковом Китае составил 3919,5 млн. долларов США, что на 28,8% меньше, чем за аналогичный период прошлого года. За исключением увеличения импорта другого осадочного оборудования, импорт остального оборудования также сократился в различной пропорции; Что касается конкретно оборудования для термообработки, то общий объем импорта в октябре – декабре составил 337,8 млн. долларов США, что на 22,9% меньше, чем в годовом исчислении, и на 24,8% ниже; Импорт оборудования CVD за тот же период сократился на 22,3% по сравнению с аналогичным периодом прошлого года; Импорт оборудования PVD за тот же период составил 205,9 млн. долл. США, что на 43,8% меньше по сравнению с предыдущим периодом; Общий объем импорта оборудования для сухого травления за тот же период составил 719,3 млн. долл. США, что на 26,1 процента меньше по сравнению с предыдущим годом и на 34,1 процента меньше по сравнению с предыдущим годом.

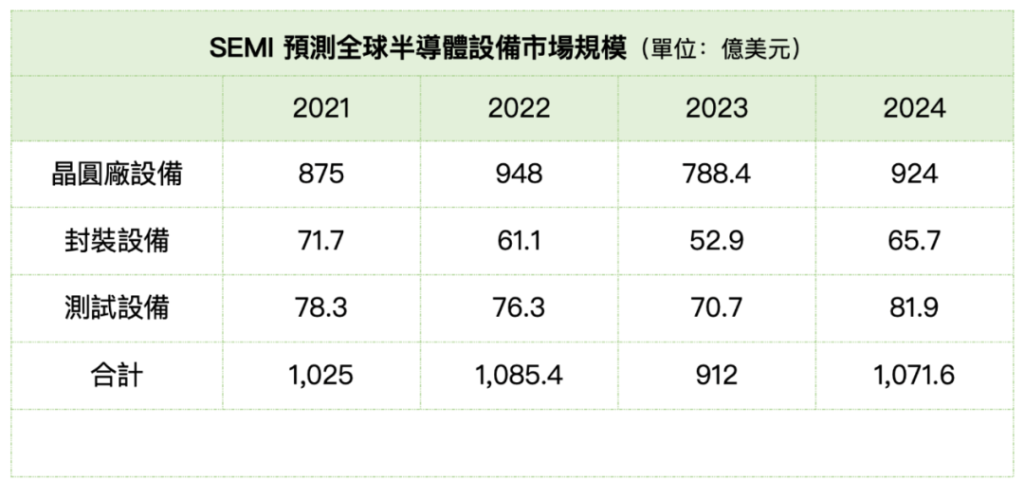

Прогноз мирового рынка полупроводникового оборудования на 2022 год, опубликованный Международной ассоциацией полупроводниковой промышленности (SEMI) в декабре прошлого года, также показывает, что, хотя продажи оборудования достигли нового максимума в 2022 году, прогнозируемое ежегодное сокращение на 16% в 2023 году сократится до 91,2 млрд. долларов США и возобновит рост к 2024 году.

Под влиянием вялого спроса высокие запасы также становятся серьезной проблемой для отрасли.

Южнокорейские СМИ недавно отметили, что за первые два месяца этого года Samsung Electronics потеряла 2,3 миллиарда долларов в бизнесе чипов хранения, что является первым убытком южнокорейского гиганта за 15 лет, и этот убыток также ошеломляет. Ранее южнокорейские официальные лица заявили, что запасы чипов в Южной Корее выросли на 28% по сравнению с месяцем ранее. Это самый большой рост с февраля 1996 года. По сравнению с предыдущим годом запасы увеличились еще на 39,5%;

Причина, по которой южнокорейские чипы будут иметь такую трагедию, имеет большое значение для высотных прыжков в воду с чипами хранения. Согласно последним данным TrendForce, средняя цена DRAM для мобильных телефонов и персональных компьютеров упала еще на 34,4% в прошлом квартале, не улучшилась, а ухудшилась по сравнению с 31,4% в третьем квартале прошлого года. Что касается NAND, который дата – центры и корпоративные клиенты считают основным продуктом, производительность была только немного лучше, чем DRAM.

В дополнение к хранению чипы, такие как MCU, чипы управления питанием, CIS, чипы мобильных телефонов и чипы с приводом OLED, также сталкиваются с проблемами с запасами.